I januar hadde nrk.no en artikkel med overskriften «Slik har kommunenes gjeld eksplodert i det skjulte». Et av utgangspunktene i denne artikkelen var at norske kommuners samlede gjeld hadde doblet seg siden 2008 og den kortsiktige gjelden hadde økt 15 ganger, skjult som langsiktig gjeld.

Refinansieringsrisiko kan her defineres som risiko for at kommunene ikke får hentet inn ny kapital når eksisterende lån forfaller.

Har nå egentlig den kortsiktige gjelden økt så mye?

En liten analyse av balansen

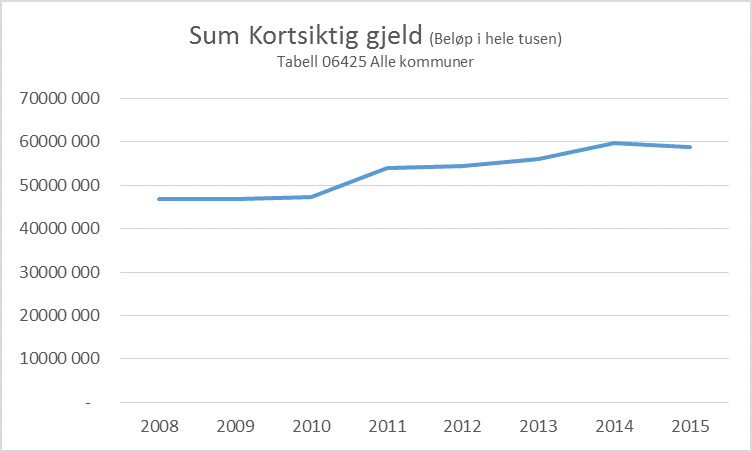

For å se om påstanden om at den kortsiktige gjelden i kommunene har økt voldsomt har rot i virkeligheten så tar vi en titt på balansen til kommunene. Jeg har i den forbindelse hentet tall fra SSB sin Tabell 06425 «Hovedoversikt balanse».

Hva er det så kortsiktig gjeld består av i denne balansen? Definisjonen gitt i kommunal regnskapsstandard nr. 1 er at all gjeld i kommunen som ikke er knyttet til formålene i kommunelovens § 50 unntatt likviditetstrekkrettighet/likviditetslån, jf. kommuneloven § 50 nr. 5, er kortsiktig gjeld. Sertifikatlån og andre kortsiktige avtaler til finansiering av formål som nevnt i kommuneloven § 50 er å anse som langsiktig gjeld, selv om avtalt løpetid er kort. Som det står i Sticos Oppslag Kommune så er kortsiktig gjeld som oftest oppstått som følge av kommunens vare- og tjenesteproduksjon.

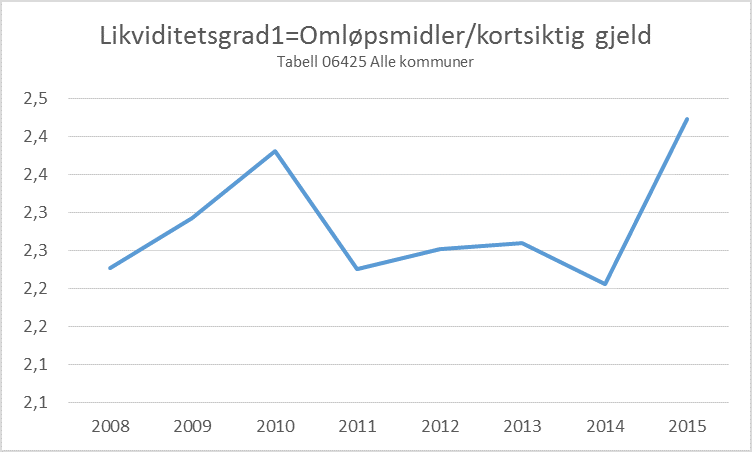

For å regne seg frem til likviditetsgrad 1 så har jeg ikke tatt med ubenyttet kassekreditt som en del av omløpsmidlene da disse er ukjente på dette nivået. Kassekreditten er tross alt en viktig del av likviditetsreservene og bør normalt tas med. Likeledes har jeg ikke trukket ut premieavviket fra den kortsiktige gjelden.

Ved å analysere balansene til kommunene fra 2008 frem til og med 2015 så fremkommer ingen indikasjoner på en oppbygging av kortsiktig gjeld. Da burde vi sett en økning i kortsiktig gjeld og en fallende likviditetsgrad. En kan da trygt påstå at en eventuell oppbygging av kortsiktig gjeld har skjedd i det skjulte, for den fremkommer ikke her!

Hvordan blir det med regnskapsreglene for privat regnskap?

For å finne ut av dette kan det være hensiktsmessig å se på definisjonen av kortsiktig gjeld innen privat regnskap. Her er det en annen definisjon av kortsiktig gjeld. Spesielt RL. § 6-2 angir en annen betraktning enn innenfor de kommunale bestemmelsene. Her angis at sertifikater klassifiseres som kortsiktig gjeld. Når det gjelder avdrag som forfaller til betaling til neste år så KAN avdragene klassifiseres som kortsiktig gjeld jf. RL. § 5-13. Her er det heller ikke så godt å vite hva som inngår i kortsiktig gjeld ved å se på regnskapet alene.

Hvor er så denne voldsomme økningen i kortsiktig gjeld?

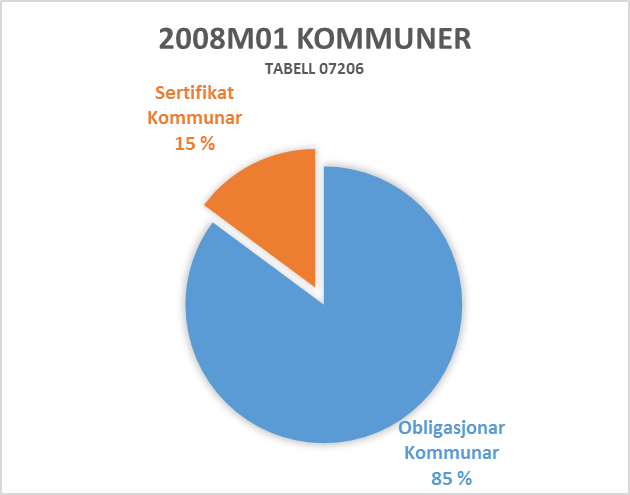

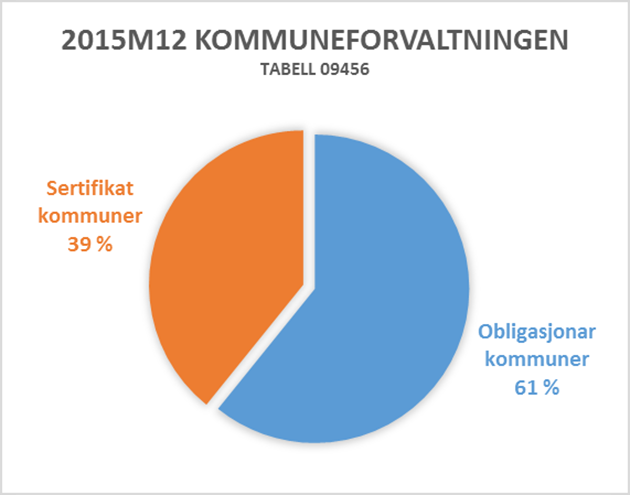

Uten å ha blitt særlig klok på begrepet kortsiktig gjeld ved å se på regnskapsreglene for både kommunale og private regnskap så betrakter jeg derfor kortsiktig gjeld i det følgende som gjeld som forfaller innen 12 måneder. For å finne ut om det er noe særlig økning i slik kortsiktig gjeld så har jeg sett på noen av tabellene til SSB, og har sett på utviklingen i opptak av gjeld innen sertifikater og obligasjoner fra 2008 til og med 2015. For å se utviklingen i dette tidsrommet har jeg benyttet to tabeller som ikke gir helt like tall, men som indikatorer er de mer enn gode nok.

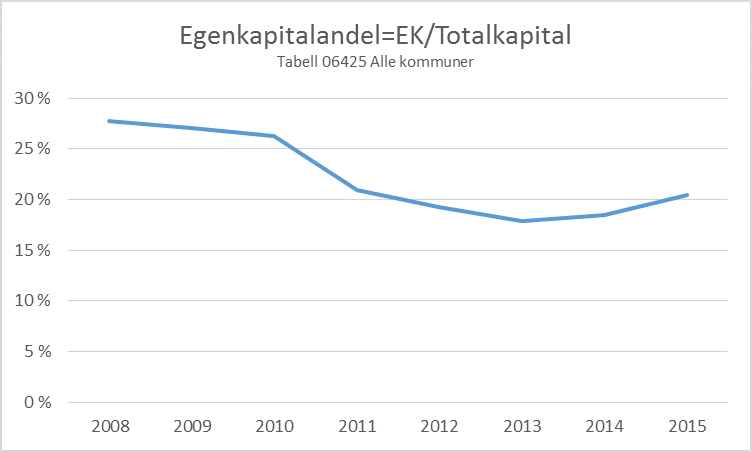

I 2008 var sertifikat-andelen av låneopptakene i obligasjoner og sertifikat på 15%, mens ved utgangen av 2015 lå andelen på hele 39%. Høsten 2012 var andelen sertifikater på topp med 47% slik at andelen er redusert noe de siste årene. Dette betyr likevel at en veldig stor andel av den lånefinansierte delen av anleggsmidler er finansiert med sertifikater. På toppen av dette ser vi at egenkapitalandelen har vært synkende fra 2008 frem til 2013.

Tross noe usikkerhet vedr. statistikkgrunnlaget kan vi altså konkludere med en formidabel økning i den andelen kortsiktig gjeld som sertifikater utgjør med hensyn på refinansiering.

Hvorfor denne store økningen i kortsiktig gjeld?

Nå har vi altså funnet at kommunene har hatt en veldig stor økning i kortsiktig gjeld. Nedenfor skal vi se litt på om dette er et særtrekk for kommunene, og i tilfelle hvorfor har kommunene hatt en slik økning.

Er det bare kommuner som har en slik økning i andelen sertifikater?

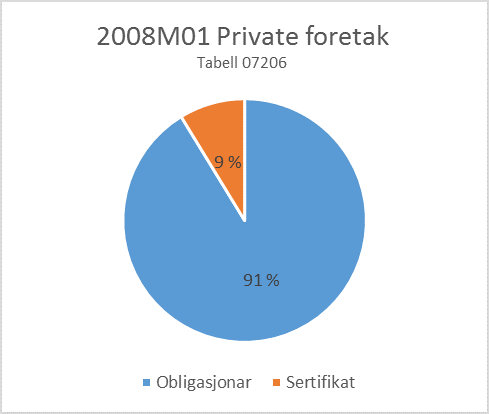

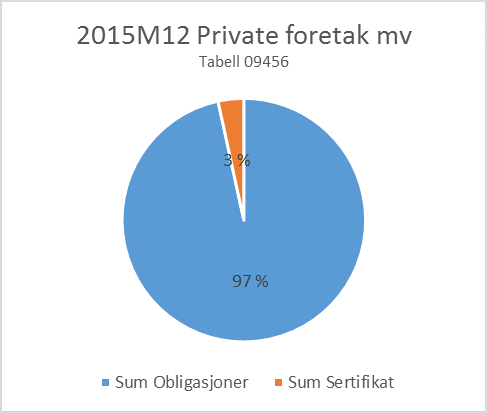

For å få svar på dette har vi sett på utviklingen for private foretak. Som tabellene under viser så har private foretak hatt en reduksjon i andel sertifikat, fra 2008 til 2015. Altså en motsatt utvikling i forhold til kommunene.

Vi spør en bank

Som ledd i å finne ut av hvorfor private foretak og kommuner har hatt en veldig ulik utvikling i andel sertifikatgjeld så har vi snakket med Danske Bank Markets, leder for rente og valuta, Ronny Junge-Larsen og Kjell Johansen som jobber med rente og obligasjonssalg.

På spørsmål om hvorfor private foretak har så ulik andel sertifikatgjeld så mener de at en av årsakene er at private foretak allerede i utgangspunktet har en helt annen refinansieringsrisiko enn kommuner. Et privat foretak som er i sertifikatmarkedet og leverer dårlige kvartalstall vil kunne oppleve både utfordringer med å refinansiere/rullere sertifikat eller at renten stiger veldig som følge av dårlige tall. Som en vesentlig forskjell poengterer han at «kommunene kan i utgangspunktet ikke gå konkurs». De opplever at den eneste risikoen utlåner til kommunen kan oppleve, er risiko for at oppgjør ikke skjer rettidig.

En enda viktigere faktor er prisen ved å gå inn i sertifikatmarkedet. I praksis så blir omkostningene for høye ved opptak av sertifikat- eller obligasjonslån dersom disse er under kr. 50 millioner. Da blir ofte ordinære banklån rimeligere. Banken opplever derfor at det vanlige er at private foretak låner i bank, mens de største foretakene kan ta opp obligasjonslån. Kun de største foretakene er store nok til at opptak av sertifikater og obligasjoner kan bli lønnsomt.

De opplever at private foretak har en helt annen motvilje mot refinansieringsrisiko enn kommuner, men mener samtidig at dette har sammenheng med at de allerede i utgangspunktet har ulik refinansieringsrisiko.

Hvis vi ser tilbake på andel sertifikatgjeld i 2008 for private foretak og kommuner så var ikke denne andelen veldig ulik. Utviklingen fra 2008 frem til i dag har derimot vært veldig ulik. Hva er det som har skjedd i dette tidsrommet som kan forklare utviklingen?

Her fremhever Ronny Junge-Larsen at renteforskjellen mellom kortsiktige og langsiktige lån har utviklet seg veldig. Han sier at «den gang så var renteforskjellen mellom kortsiktig og langsiktig gjeld veldig lav, i motsetning til nå».

Et annet moment som bidrar til kommunenes økte opptak av sertifikatlån kan være at de økte kravene til kommunene vedrørende finansforvaltning siden år 2000 har medført at kommunene har økt både fokus og kompetanse innen finans siden 2008. Dette kan medføre at de i større grad er villige til å gå i andre markeder enn tradisjonelle lån i bank. Dette var vanskelig å bekrefte eller avkrefte i samtalen, men inntrykket de sitter igjen med er at kommunenes kompetanse har økt.

Det ser altså ut til at private foretak, som ikke ønsker å øke refinansieringsrisikoen, holder seg unna sertifikatlån. Kommunene derimot, som i utgangspunktet har lavere refinansieringsrisiko, benytter anledningen til å holde renta lavest mulig ved å øke andelen sertifikatlån.

Hvilke konsekvenser for kommunene har en stor økning i andelen kortsiktig gjeld

En stor økning i kortsiktig gjeld innebærer en oppbygning av gjeld som må refinansieres om kort tid. En svikt i markedet som kjøper kommunale sertifikater (og obligasjoner) vil medføre at kommunene må innfri gjeld samtidig som de ikke får refinansiert den. De står altså ovenfor en betydelig økning i refinansieringsrisiko, noe som i en gitt krisesituasjon kan gi en akutt likviditetskrise.

Alle kommuner skal ha en finansforvaltningsplan og i henhold til finansforvaltningsforskriftens § 3 skal «Kommunestyret og fylkestinget skal ved fastsettelsen av reglementet vektlegge hensynet til en forsvarlig økonomiforvaltning og hensynet til å kunne dekke sine løpende betalingsforpliktelser».

Kommunene er altså pålagt å ha et reglement som passer på at de får dekket sine løpende betalingsforpliktelser. Reglementet må også si noe om rammene og begrensningene for de som utfører finansforvaltningen. Rapporteringen må bl.a. vise hvordan forvaltningen er i henhold til reglementet, se eksempel under.

Eksempel på delrapportering i henhold til finansreglementet. Tall i prosent.

| Krav | Finansreglementets bestemmelser | Status | Avvik |

| Rentebindingsandel | Minimum ⅓-del av netto rentebærende gjeld | 73,7 | Nei |

| Refinansieringsandel ett år fram i tid | Maksimum 30 prosent av gjeldsportefølje | 27,3 | Nei |

| Størrelse på største innlån | Maksimum 10 prosent av gjeldsportefølje | 8,3 | Nei |

| Bruk av finansielle derivater | Maksimum 50 prosent av total gjeld | 15,5 | Nei |

Regelverket rundt finansforvaltning inneholder bestemmelser om hvordan kommunen skal opptre, men ingen angivelse av hvor stor andel av lånefinansierte anleggsmidler som skal finansieres med langsiktig kapital.

Innbyggernes velferd gjennom kommunal tjenesteyting er et forhold kommunene ønsker å maksimere. Langsiktige låneopptak som gir en veldig høy merkostnad er, slik markedet er nå, ikke veldig ønskelig. Det kan derfor se ut som at kommunene har hatt en økende villighet for å tåle refinansieringsrisiko fremfor å betale en høyere rente. Om kommunene har posisjonert seg riktig med hensyn på risiko er derimot et annet spørsmål!