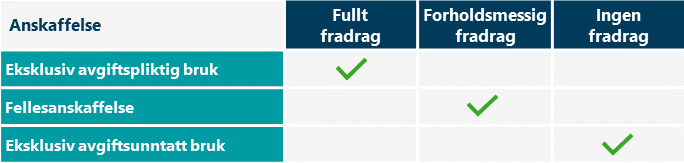

Virksomheter som har både merverdiavgiftspliktig omsetning, og omsetning som er unntatt fra merverdiavgiftsplikt (delt virksomhet) har forholdsmessig fradrag for merverdiavgift på fellesanskaffelser. Det er fradrag for merverdiavgift bare for bruken av anskaffelsen i den avgiftspliktige virksomheten.

Fellesanskaffelser

Med fellesanskaffelser menes varer og/eller tjenester som skal brukes både i avgiftspliktig virksomhet og i virksomhet som er unntatt fra merverdiavgiftsplikt.

Når formålet er eksklusiv bruk i merverdiavgiftspliktig eller ikke-merverdiavgiftspliktig (unntatt) aktivitet foreligger det ingen fellesanskaffelse og det er som hovedregel enten fullt fradrag eller ingen fradrag for merverdiavgift.

Som fellesanskaffelse regnes også en vare/tjeneste som brukes i avgiftspliktig virksomhet og til private formål, eller til bruk for formål hvor fradragsretten er avskåret etter merverdiavgiftsloven §§ 8-3 og 8-4.

Se også: nettkurs om forholdsmessig fradrag for merverdiavgift.

Fordelingsnøkler

Forholdstallet mellom fradragsberettiget og ikke-fradragsberettiget inngående merverdiavgift kalles for en fordelingsnøkkel.

Hovedregelen er at fordelingen skal skje etter antatt (faktisk) bruk av anskaffelsen til fradragsberettigede formål og ikke-fradragsberettigede formål. Vurderingen av antatt bruk skal skje etter forholdene på anskaffelsestidspunktet, det vil si før varen eller tjenesten er tatt i bruk.

Bruk av fordelingsnøkler må vurderes ut fra:

- forretningsmessig skjønn

- erfaringer om bruken

- kostnadsdeling etter god forretningsskikk.

Ved bruk av skjønn, må det forsvarlige skjønnet dokumenteres i vedlegg til regnskapet.

Hjelpestørrelser for fordelingsnøkkel over antatt bruk

Fordeling innebærer å finne en hjelpestørrelse som gjenspeiler bruken av en vare eller tjeneste. Basert på denne hjelpestørrelsen kan en regne ut hvor stor andel inngående merverdiavgift som kan fradragsføres. Fordelingsnøkkelen som en velger å bruke, må i rimelig grad gjenspeile den antatte bruken av anskaffelsen.

- Omsetning: Avgiftspliktig omsetning sett i forhold til den samlede omsetning i virksomheten. Det er omsetningstallene fra forrige regnskapsår som skal danne grunnlaget for fastsettelse av fordelingsnøkkelen.

- Areal: Kvadratmeter gulvflate til bruk i den avgiftspliktige virksomheten i forhold til byggets samlede gulvflate.

- Tid: Hvor stor del av anskaffelsens bruk er tidsmessig anvendt til fradragsberettiget formål sammenholdt med total anvendt tid?

- Antall ansatte: Hvor mange ansatte og/eller hvor mange arbeidede timer kan knyttes opp mot fradragsberettigede formål sammenholdt med alle ansatte/totalt arbeidede timer?

- Faktisk bruk: logge bruk av utstyr målt i timer, dager, uker mv. For kjøretøy kan bruken uttrykkes i kjørte kilometere tilknyttet fradragsberettigede formål sammenholdt med totalt kjørte kilometere.

Ubetydelig omsetning

Selv om anskaffelsen er en fellesanskaffelse, skal det ikke skje forholdsmessig fordeling dersom ubetydelighetsregelen kommer til anvendelse.

Hvis omsetning unntatt fra avgiftsplikt er ubetydelig (5 % eller mindre) i forhold til samlet omsetning, kan det foretas fullt fradrag for inngående merverdiavgift uten fordeling.

Tilsvarende kan det ikke gjøres fradrag for noen del av den inngående merverdiavgiften dersom den merverdiavgiftspliktige omsetningen er ubetydelig (5 % eller mindre) i forhold til samlet omsetning.

Merk at også tilfeller hvor det brukes andre fordelingsnøkler enn omsetning vil være omfattet av ubetydelighetsregelen. Man må vurdere ubetydelighetsregelen etter virksomhetens samlede omsetningstall, uavhengig av hvilken fordelingsnøkkel som skal brukes.

Motsetningsvis vil anskaffelser til privat bruk eller til bruk i avgiftspliktig virksomhet hvor fradragsretten er avskåret, aldri kunne fradragsføres selv om den avgiftspliktige omsetningen overstiger 95 % av samlet omsetning.

Se også: Nettkurs om merverdiavgift

Korrigering

Det er som utgangspunkt ingen rett eller plikt ved årets utgang til å korrigere tidligere benyttet fordelingsnøkkel, så fremt selve fordelingen ga et forsvarlig uttrykk for antatt bruk. Det gjelder selv om det er avvik mellom faktisk omsetning og tallene fra forrige regnskapsår. Det er bare aktuelt med korrigering dersom avviket skyldes endring av virksomhet, altså omlegging av virksomhetens drift. Ved endret drift og omlegginger vil fjorårets tall ikke lenger gi forsvarlig uttrykk for antatt bruk.

Merk imidlertid at kapitalvarer omfattes av justeringsreglene. Ved endret bruk eller overdragelse av kapitalvarer skal inngående merverdiavgift justeres, det vil si enten økes eller reduseres dersom det i løpet av justeringsperioden inntrer en justeringshendelse.