Inngående merverdiavgift skal justeres opp eller ned dersom bruken av en kapitalvare endres etter anskaffelsen. For løsøre (maskiner, inventar og andre betydelige driftsmidler) er justeringsperioden 5 år regnet fra og med anskaffelsesåret. For fast eiendom er justeringsperioden 10 år etter fullføring av byggetiltaket.

Endret bruk kan altså gi mer fradrag enn opprinnelig eller plikt til å tilbakebetale deler av allerede fradragsført inngående merverdiavgift.

Økning eller reduksjon av inngående avgift rapporterer du på mva-meldingen for 6. termin eller i den årlige mva-meldingen for det året endringen skjer. Vær oppmerksom på at du må gjennomføre en samlet justering i overdragelsesterminen, dersom kapitalvaren selges eller overdras.

Lær mer med vårt nettkurs: Innføring i justeringsreglene for fast eiendom

Endret bruk

For fast eiendom skal arealbruken dokumenteres med målsatte tegninger slik at det klart fremgår hvordan eiendommen er disponert til fradragsberettiget og ikke – fradragsberettiget formål. Skjer det endringer i bruken, skal det ved årets slutt foreligge en oversikt over bruken gjennom året. I praksis knytter dokumentasjonskravene seg til merverdiavgiftsmessig behandling av byggetiltak.

For løsøre som maskiner, inventar og andre betydelige driftsmidler skal bruken dokumenteres ut fra den tid kapitalvaren benyttes til fradragsberettiget og ikke-fradragsberettiget formål. Dersom det er vanskelig å dokumentere tidsbruk, kan forholdet mellom merverdiavgiftspliktig og ikke-merverdiavgiftspliktig omsetning benyttes som mål på tidsbruken.

For nærmere informasjon om justeringsreglene, se emnet Justering av mva: Hovedprinsippene.

Bagatellgrensen

Endres bruken av kapitalvaren mindre enn 10 prosentpoeng er du innenfor bagatellgrensen og endringen medfører ingen justering. Dersom opprinnelig fradragsføring av kapitalvarene var 50 prosent, må bruken av kapitalvaren minimum endres til 40 eller 60 % for at justering skal foretas.

Mva-meldingen

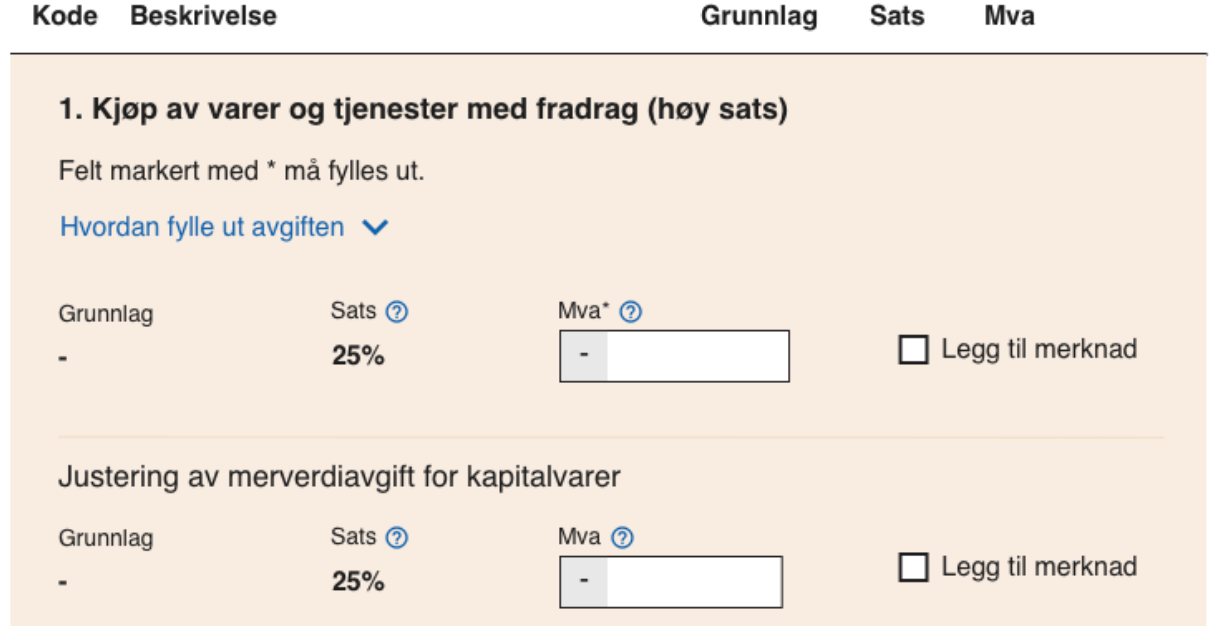

I mva-meldingen skal justeringen rapporteres på mva-kode 1, med spesifikasjonen “Justering”. Et positivt beløp innebærer en reduksjon i fradragsretten, mens et negativt beløp gir en økning i fradragsretten.